Снижение порога НДС для УСН: что ждёт бизнес после заявлений на ПМЭФ-2025

На Петербургском международном экономическом форуме (ПМЭФ-2025) прозвучало предложение снизить лимит доходов, при превышении которого компании на УСН обязаны платить НДС. Этот шаг станет вторым этапом налоговой реформы для упрощенцев после введения НДС с 2025 года для бизнеса с доходами свыше 60 млн рублей.

Разбираем, что изменится, как это повлияет на бизнес, и какие шаги стоит предпринять уже сейчас.

Порог НДС на УСН в 2025 году

До 1 января 2025 года режим УСН освобождал компании от уплаты НДС без дополнительных условий.

- Теперь освобождение действует только при выручке ≤ 60 млн руб. за предыдущий год. Такие компании не платят НДС, не сдают декларации и не выставляют счета-фактуры.

- Пониженные ставки применяются при доходе 60-450 млн руб. 5% – для выручки 60-250 млн руб., 7% – для 250-450 млн ₽.

- Лимиты индексируются ежегодно на коэффициент-дефлятор.

В чём суть предложения

Инициатива предполагает, что конкретные законодательные поправки должны быть подготовлены до 1 декабря. Если изменения примут до конца 2025 года, новые правила могут вступить в силу с 1 января 2026 года. В противном случае – не ранее 2027 года.

На форуме было озвучено поручение правительству: снизить порог с 60 млн руб до 30-40 млн руб. (По некоторым оценкам – до 25 млн руб.). Причина – необходимость «донастройки» УСН, особенно в сфере торговли. Цель – поэтапный перевод розничных сетей на НДС и возможная отмена УСН для этого сегмента с 2026 года.

-

87%

видят результат в первый месяц

видят результат в первый месяц -

31%

среднее сокращение издержек

среднее сокращение издержек -

42%

рост скорости операций

рост скорости операций -

18%

увеличение оборота

увеличение оборота

Исключения могут сохраниться для производств, сферы услуг и несетевой розницы.

Возможные последствия для бизнеса

Снижение маржинальности

Включение НДС в цену товаров (20%, 10% или льготные 5-7%) увеличит затраты. Предприятиям придётся пересматривать ценообразование, чтобы не стать убыточными.

Потеря ценового преимущества

Сейчас малые компании и ИП конкурируют с крупными игроками за счёт более низких цен. Снижение порога лишит их этого преимущества.

Операционные сложности

Усложнение учёта из-за ведения счетов-фактур, сдачи квартальной отчётности, перестройки финансовых моделей приведёт к росту затрат на администрирование.

Риск «ловушки роста»

Бизнесу с оборотом 20-60 млн руб. будет выгоднее не расти, так как превышение порога приведёт к резкому скачку налоговой нагрузки.

Систематизируйте работу вашего склада

- 4 шаблона для ежедневного учета движения товаров, материалов и операций на складе

- 4 шаблона для анализа состояния, эффективности и стоимости товарных запасов

- 2 шаблона для стратегического планирования закупок, управления бюджетами и оценки внешних партнеров

Как подготовиться к изменениям

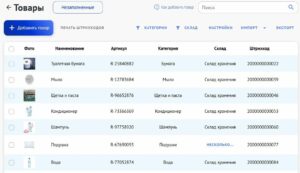

Отслеживать выручку в режиме реального времени. При текущем пороге 60 млн руб. право на освобождение от НДС теряется с 1-го числа месяца, следующего за месяцем превышения. Учитывая вероятность снижения лимита, важно владеть актуальной информацией о доходах компании.

Пересмотреть договоры. Если контракты заключены до 2025 года без учёта НДС, подпишите допсоглашения о включении налога в цену. Иначе придётся платить НДС из своей прибыли.

Анализировать ставки. При доходе, близком к 250 млн руб., выгоднее ставка 5%, но если планируются крупные закупки с «входным» НДС, иногда оправдан переход на 20% с вычетами.

Запланировать корректировки цен. Поэтапное повышение цен для покрытия НДС – способ смягчить переходный период для покупателей.

Следить за законопроектами. До 1 декабря 2025 года правительство подготовит предложения по реформе УСН для торговли. Участвовать в обсуждениях можно через общественную организацию «Деловая Россия» или отраслевые ассоциации.

Снижение порога НДС для УСН – часть тренда на интеграцию НДС в общую налоговую систему. Компаниям стоит уже сейчас моделировать сценарии с разными лимитами, закладывать резервы на налоги, проводить аудит контрактов, обучать бухгалтерию работе с НДС, оптимизировать процессы, чтобы успешнее конкурировать на рынке.

Если вам нужна помощь в автоматизации бизнеса, воспользуйтесь инструментами сервиса Складолог. Мы предлагаем только нужные функции, простой интерфейс и техподдержку на всех этапах внедрения. Первые 14 дней действует бесплатный пробный доступ.